⭐前言:

過去股市經歷多少次的崩盤,

每個人對於「底部」訊號都不同,問十個人指數低點在哪?

可能十個人都會給不同的答案,

但 E大認為真正享受到財富重分配的人,並不是買在最低點或轉折點的人,

而是可以從底部抱牢股票上來的人,才是真正的贏家。

E大就分享我自己🎯危機入市訊號「融資維持率140%~130%以下」

現在 E大 除了追蹤清單的投資組合之外,

上週融資維持率跌到140%(如下圖)買進「元大台灣50附成交紀錄」,

當融資不分青紅皂白的瘋狂殺股票造成融資多殺多的時候,

不論是 ETF 或績優成長股都能見到長期投資買點,

只要能把持股周期拉長到半年~一年以上幾乎是勝率極高的方法。

(圖片1、大盤周線圖vs融資維持率(%)觀看可以放大顯示)

例如:2015、2018、2020年指數 V 型反彈,

用融資維持率(%)就能抓住轉折最低點,

但2008年金融海嘯與2011年歐債危機有多因子的利空因素事件,

指數就是反覆利空測底的複合底型態,

相對就類似於2022年的烏俄通膨危機,

但是眼光拉長到半年以上幾乎是歷年股災來看都是底部區,

也呼應我們常說的「股市八二法則」一直是長久不變的道理

所以短線來看上一次 7 月融資斷頭低點被跌破了,

當市場在極度恐慌時候就如同電影院失火,股價短線波動是相對難預測的,

或許大家承受股價下跌風險耐受度不同,

但是E大進入股票市場快九年時間裡

搭上財富重分配關鍵方法是在用「融資維持率(%)」

在熊市裡面勇敢進場且抱牢股票,

時間會告訴你勇敢進場是最好且輕鬆的決策,

而心態上要記住 3 項原則:

1、「簡單」原則以不變應萬變

2、「時間」讓投資風險降到最低

3、「信念」一套可行策略堅持到底

⭐二、2015年升息循環,E大成長股策略回測績效

(2015年升息循環的成長股策略績效)

上一次 2015 年升息循環的成長股策略

假設當年運氣很差在2015/4/28最高點進場

以100%資金進場中間都不減碼、每月跟著策略換股

到當年2015/8/24融資斷頭最低點策略報酬約-38%~-39%,半年後績效能穩定翻正

⭐結尾引用投資大師 彼得林區 名言:

過去 70 多年歷史上發生的 40 次股市暴跌中,即使其中 39 次我提前預測到,而且在暴跌前賣掉了所有的股票,我最後也會後悔萬分。因為即使是跌幅最大的那次股災,股價最終也漲回來了,而且漲得更高。

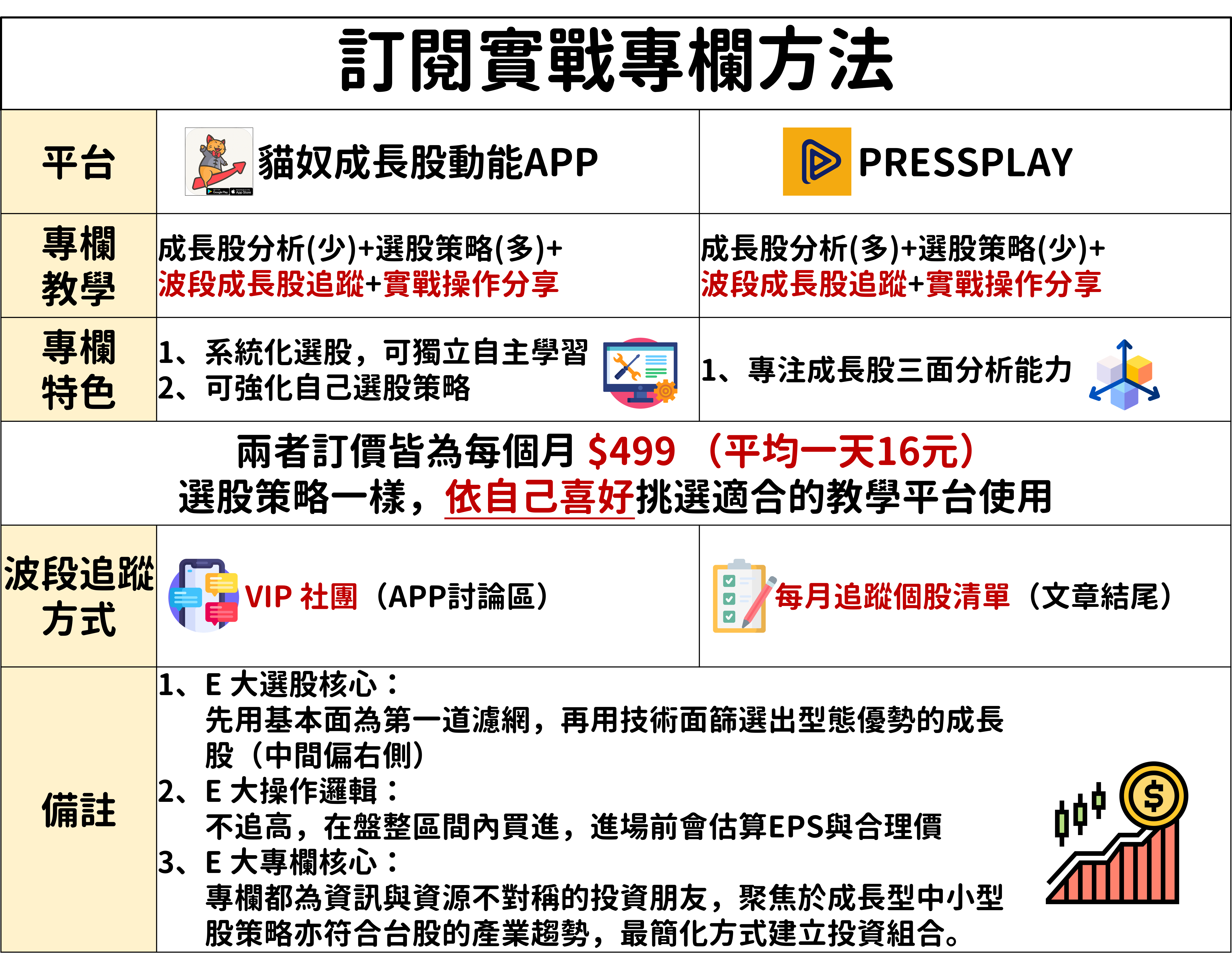

若讀者對我的分享內容有興趣,

可參考PPA訂閱平台內容學習我的實戰選股。

◎點擊加入 成長股實戰教學區 FB 社團快速進行複習!

如果你喜歡這篇文章,歡迎分享到 Facebook、LINE 若要轉載務必附上詳細原文出處!

免責宣言

本網站所提供資訊僅供參考,並無任何推介買賣之意,投資人應自行承擔交易風險。

無留言